Droit, entreprise et citoyen

Publié le 17 février 2017 | Par Ivan Tchotourian

Les actionnaires sont-ils diaboliques?

Les actionnaires, diaboliques? Si cette question peut surprendre et heurter, elle n’en demeure pas moins très actuelle. Beaucoup d’experts en gouvernance d’entreprise se déchirent en cherchant à confirmer ou à infirmer la thèse voulant que le court-termisme –que les entreprises sont accusées de propager– trouve sa source dans le comportement des actionnaires et dans le fait que les juristes se concentrent trop sur la situation de ceux-ci.

On fait souvent le raccourci –qu’il soit vrai ou faux– de considérer les actionnaires comme animés par un seul et unique objectif: s’assurer que l’entreprise dans laquelle ils ont investi génère toujours plus de bénéfices! Le professeur de droit américain Stephen M. Bainbridge écrit dans un ouvrage consacré à la gouvernance d’entreprise: «[…] to the extent corporate governance contributed to the financial crisis, it did so because shareholders are already too strong, not because they were too weak»1.

Alors, les actionnaires sont-ils si diaboliques? Méritent-ils l’opprobre? C’est sur cette question que le présent billet se penche, à partir de 3 constatations:

- Les actionnaires sont (en réalité) multiples.

- Les actionnaires sont (qu’on le veuille ou non) indispensables.

- Les actionnaires sont (parfois) court-termistes.

1. Des actionnaires multiples

Les actionnaires ont aujourd’hui des visages divers. On ne peut plus les réduire à l’image du «petit porteur» (personnes individuelles ou ménages) détenant quelques actions d’une entreprise qui a longtemps servi à les décrire. En ce sens, le professeur de management Michael Useem écrit: «[W]e have moved from shareholder towards investor capitalism». Les actionnaires peuvent être:

- les fondateurs de l’entreprise (bootstrapping)

- les membres de la famille ou des amis proches des fondateurs (love money)

- des clients

- des institutions financières

- des investisseurs providentiels (business angels)

- des sociétés de capital de risque (venture capital)

- des mécènes du secteur privé

- des investisseurs individuels

- des sociétés industrielles et commerciales

- des associations d’actionnaires (pensons au Mouvement d’éducation et de défense des actionnaires (MEDAC), au Québec)

- des investisseurs institutionnels (fonds d’investissement, fonds de pension, sociétés d’assurance, fonds de couverture)

- des salariés

- l’État ou la province

- des organismes publics ou des universités (seed money)

- le public en général (appel public à l’épargne, financement participatif)

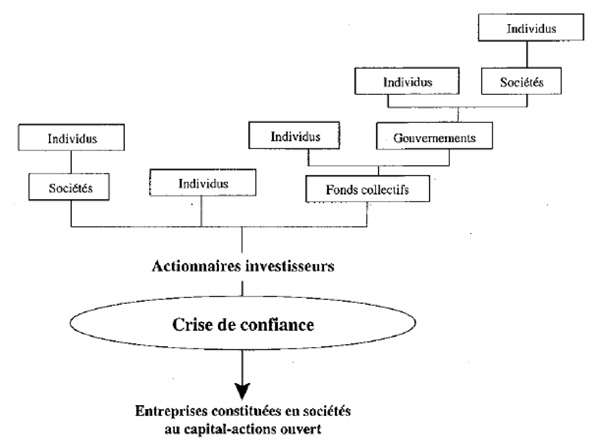

Ce tableau tiré d’une étude d’Andrée De Serres, professeure à l’UQAM, résume la situation sur l’identité des investisseurs en entreprises:

«L’actionnariat se compose de particuliers et d’institutions dont les intérêts, les objectifs, les horizons et les capacités d’investissement diffèrent»2. Eu égard à cette diversité qui caractérise les actionnaires, il est donc difficile de résumer leur motivation à la seule chrématistique!

À cette présentation de l’identité des actionnaires, ajoutons que ceux-ci peuvent également être:

- majoritaires ou minoritaires (statut dépendant du montant de leur participation dans le capital-actions)

- actionnaires de contrôle

- atomisés (il en va ainsi dans les grandes entreprises comportant des millions d’actionnaires)

- passifs ou activistes

- socialement responsables

- etc.

2. Des actionnaires indispensables

Les actionnaires sont indispensables à toute entreprise: petite, moyenne ou grande. Ils sont, au départ, les fondateurs d’une entreprise ou des investisseurs (épargnants ou non) qui acceptent de prendre un risque, soit celui de perdre l’apport qu’ils ont fourni. Les actionnaires apportent des actifs (la plupart du temps de l’argent) afin de participer à l’aventure entrepreneuriale et de permettre la réalisation de celle-ci. Le message du droit est clair: si l’on peut se passer d’un CA3, on ne peut en faire autant concernant les actionnaires (un seul actionnaire est toutefois suffisant).

Les juristes reconnaissent l’importance des actionnaires en sécurisant leur position et leur investissement. Les multiples scandales corporatifs survenus depuis le début des années 2000 ont rappelé la nécessité d’assurer une protection adéquate des actionnaires. Au bout du compte, c’est la confiance des investisseurs et des marchés qui est en jeu. À ce titre:

- Le droit limite la responsabilité des actionnaires à ce qu’ils ont investi dans l’entreprise4, et il importe de garder en mémoire que cette responsabilité ne joue que dans le cas où une entreprise serait dissoute et liquidée. Attention toutefois, ce n’est pas pour autant que les actionnaires sont irresponsables dès lors qu’ils commettent une fraude ou qu’ils se montrent négligents.

- Le droit reconnaît aux actionnaires divers droits, tantôt fondamentaux (droit de voter, droit de participer au partage des dividendes et du reliquat de l’actif), tantôt moins fondamentaux mais non négligeables (droit à l’information, droit de participer à l’administration, droit dans des changements importants…). Même si le droit fixe des balises, ces droits peuvent être aménagés au gré de la volonté des fondateurs.

- Le droit permet aux actionnaires de se comporter de manière égoïste. Dans la décision North-West Transportation Beatty, il a été reconnu que les devoirs d’une personne diffèrent selon qu’elle agit comme administrateur (elle doit alors agir de bonne foi et dans l’intérêt de la société) ou comme actionnaire (elle peut voter selon ses propres intérêts).

- Le droit permet aux actionnaires de prendre le pouvoir dans l’entreprise. Ils s’attribuent alors le pouvoir de prendre certaines (ou toutes) décisions d’affaires. Les juristes reconnaîtront ici la convention unanime d’actionnaires que l’article 213 de la Loi sur les sociétés par actions (LSAQ) consacre et encadre.

- Le droit octroie aux actionnaires des recours judiciaires (recours en oppression, recours en redressement en cas d’abus de pouvoir ou d’iniquité) les protégeant contre les comportements opportunistes des dirigeants, des administrateurs, voire des autres actionnaires (abus, détournement, fraude…) ou les autorisant à représenter une entreprise pour obtenir la réparation d’un préjudice subi par cette dernière. Ils assurent donc un contrôle de la gestion de l’entreprise et de ses fonds.

Depuis quelques années maintenant, les actionnaires font l’objet d’une grande attention de la part des législateurs et des régulateurs nationaux, ainsi que des organisations internationales… que cela soit en vue de renforcer certaines de leurs prérogatives ou de mieux comprendre la chaîne de détention des actions.

3.Des actionnaires tous court-termistes?

Les actionnaires ont longtemps été vus comme des acteurs passifs de la gouvernance des entreprises, mais cette vision doit être modernisée. La place grandissante des investisseurs institutionnels dans l’actionnariat des entreprises modifie cet état de fait. De nombreuses études démontrent qu’une montée en puissance de l’activisme actionnarial accompagne la croissance des investisseurs institutionnels5. N’y échappant pas, le Canada est ainsi devenu «[…] a promise land for activist shareholders»6.

Or, à quoi ressemble cet activisme? Si pendant près d’un demi-siècle, l’activisme des actionnaires a été qualifié de doux, il s’est transformé sous l’influence des fonds de couverture (les hedge funds): il s’est durci. L’activisme des fonds de couverture serait devenu l’une des caractéristiques de la gouvernance d’entreprise au Canada7. L’activisme dur se concrétise dans un engagement très actif (frôlant l’hostilité) envers les CA et les hautes directions. Les fonds de couverture n’hésitent pas à défendre des projets destinés à favoriser l’augmentation du cours de la Bourse. Leur objectif principal est alors de peser pour modifier la stratégie des entreprises dans lesquelles ils investissent pour en tirer un profit à court terme. Une fois implantées, les entreprises abandonnent des secteurs d’activité ou vendent des actifs ou des filiales «non profitables», fusionnent avec d’autres entreprises, diminuent leurs dépenses discrétionnaires telles que les dépenses en recherche et développement, diminuent leurs investissements dans des actifs productifs, n’augmentent pas leur seuil d’embauche, procèdent parfois à des rachats d’actions, accroissent le montant des dividendes versés ou changent leur chef de direction ainsi que leur directeur financier.

Affirmer que les actionnaires sont court-termistes est donc un raccourci. Certains actionnaires défendent un horizon d’investissement court, mais pas tous. Comment le pourraient-ils d’ailleurs alors que ce sont la pérennité de leur investissement et la valeur de sortie qui seraient ainsi remises en cause? Ceci est d’autant plus vrai que la passivité actionnariale constitue encore la règle, les fonds de couverture étant actuellement l’exception la plus visible (tout comme celle, plus ancienne, des activistes faisant la promotion de la responsabilité sociale des entreprises). L’objectif poursuivi par les actionnaires ne saurait se résumer au court-termisme. C’est vrai pour certains actionnaires, mais la majorité est silencieuse et d’autres (moins nombreux) osent promouvoir des valeurs de long terme.

Les actionnaires ne sont pas tous diaboliques. Même si certains d’entre eux sont silencieux et passifs, ils demeurent une composante essentielle des entreprises et de leur développement. Plusieurs règles du droit le confirment. Cependant, cette observation ne doit pas faire oublier que certains actionnaires sont animés par des objectifs hautement critiquables pour les entreprises qui placent les CA dans une posture délicate. Ce sont ces actionnaires-là auxquels il faut porter une attention particulière afin de réfléchir aux évolutions des règles qu’il conviendrait d’adopter pour canaliser leurs comportements.

1 S. M. Bainbridge, Corporate Governance after the Financial Crisis, New York, Oxford University Press, 2012, à la p. 253. ↩

2 OCDE, Principes de gouvernance d’entreprise du G20 et de l’OCDE, Paris, OCDE Publishing, 2015, à la page 21. ↩

3 Article 216 al. 3 de la Loi sur les sociétés par actions (ci-après «LSAQ»). ↩

4 Article 224 LSAQ. ↩

5 Au Canada, Bloomberg a relevé que la moyenne de détention de titres des investisseurs institutionnels sur le marché S&P/TSX 60 Index en août 2010 était de 56,79%. ↩

6 B. Erman, «New Investors Activism a Tug of War Between Upside, Pitfalls», The Globe and Mail, 22 novembre 2012, p. B2. ↩

7 B. R. Cheffins, Hedge Fund Activism Canadian Style, University of Cambridge Faculty of Law Research Paper No. 3/2013, 2013. ↩

Note : Les commentaires doivent être apportés dans le respect d'autrui et rester en lien avec le sujet traité. Les administrateurs du site de Contact agissent comme modérateurs et la publication des commentaires reste à leur discrétion.

commentez ce billet